| Автор |

Сообщение |

|

|

Дата: 14 Ноя 2008 06:32:25

#

мор белых медведей в Антарктиде Гыыы! :-) Белые медведИ там не живут.

|

|

|

Дата: 15 Ноя 2008 00:51:10

#

Белые медведИ там не живут.

Тем более :)))

|

Реклама

Google |

|

|

|

Дата: 18 Ноя 2008 13:50:17

#

http://www.utro.ru/articles/2008/11/18/781805.shtml

Развитие событий в экономической жизни страны в последние недели показывает, что правительству все труднее бороться за твердый рубль. Еженедельно Центробанк тратит на поддержание курса национальной валюты около $10 миллиардов.

Некоторое время власти могли себе позволить делать это, потому что оставалась надежда, что цена на нефть не упадет ниже $60. Однако черное золото в конце прошлой недели стоило уже $52 за баррель. Учитывая, что в бюджете была прописана цена $78, Минфину, дабы не сокращать расходные статьи и удержать рубль от падения, постоянно приходится выделять средства из Стабилизационного фонда на укрепление отечественной валюты.

Очевидно, что долго так продолжаться не может. До конца следующего года на поддержание курса рубля у Центробанка осталось не больше $120 миллиардов. Остальное расписано на другие не менее важные цели. И это при условии, что нефть не упадет еще ниже. На прошлой неделе глава Центробанка Сергей Игнатьев не исключил девальвации рубля, а глава Минфина Алексей Кудрин снизил бюджетный прогноз цен на нефть до $50 за баррель.

Таким образом, у финансовых властей страны есть три варианта дальнейшего развития событий. Во-первых, можно резко обвалить рубль, то есть просто перестать его поддерживать, чтобы он сам опустился до некой естественной планки - 35 или 40 руб. за $1. С финансовой точки зрения это самый логичный выход. Во-вторых, можно вернуться к жесткому валютному регулированию 1990-х гг.: ввести разного рода ограничения на покупку валюты банками и компаниями. В-третьих, можно провести мягкую постепенную девальвацию, которая сохранит возможность остановиться в любой момент без необратимых последствий. Однако при таком варианте есть риск потратить резервы, а курс так и не удержать. В итоге правительство остановилось на этом варианте.

По заверению источников журнала Newsweek, политическое решение о мягкой девальвации уже принято. Правительство будет считать нормальным, если к Новому году доллар будет стоить не больше 30 руб., а к 1 мая - не больше 35 рублей. В Центробанке и правительстве надеются, что до 31 декабря рубль будет падать действительно плавно, максимум на 30 коп. в неделю.

Вместе с тем эксперты отмечают, что у девальвации есть и позитивная сторона. Во-первых, вырастет прибыль компаний-экспортеров: они получают выручку в долларах, которые дорожают. Во-вторых, возникает замещение: импортные товары дорожают, следовательно, растет спрос на их отечественные аналоги. Аналитики компании "Тройка Диалог" рассчитали в своем последнем отчете, что ослабление рубля выгодно всем отраслям промышленности, кроме связи. Больше остальных на импортозамещении выиграют производители товаров народного потребления - от еды до автомобилей. Вследствие девальвации, как и в 1998 г., начнется рост промышленного производства.

Негативные последствия девальвации сильнее всех ощутят на себе те, кто, польстившись на низкую ставку, взял ипотеку в долларах. Только в Москве таких кредитов более 31 тыс., говорит Дмитрий Орлов из Москоммерцбанка. Те, кто не справится с платежами, просто потеряют квартиру: перевести такой кредит в рублевый невозможно, говорит Орлов. Такие же проблемы - но в других масштабах - будут и у банкиров, также набравших валютных кредитов, а также авиаперевозчиков, которые расплачиваются валютой за лизинг иностранных самолетов. От удорожания импорта пострадают сети, торгующие бытовой техникой и электроникой, а также автосалоны. |

|

|

Дата: 18 Ноя 2008 14:03:27

#

Мне вот другое интересно.

Сейчас каждый день публикуют разные финансовые издания отчёты о том, кто, сколько успел потерять денег на этом финансовом кризисе. Как по разным странам, так и по милиардерам всяким.

Например Россия уже 200 миллиардов баксов потеряла.

Кризис глобальный, всем плохо, это понятно. Но не понятно каким образом теряются такие деньжища?

Они-же не просто исчезают в космос, или в печке сгорают. Они расходуются на чтото.

И раз уж ктото лишился 200 миллиардов, соответственно ктото эти 200 миллиардов должен поднять.

Но вот про таких чтото нет отчётов. Кругом одни убытки и потери.

Прямо Коперфильд какойто. Бабки просто исчезают безвозвратно и всё.

|

|

|

Дата: 18 Ноя 2008 17:09:50

#

ЗигЗаг

да всё очень просто 80% денег в современном капитализме виртуальные .

Они вроде есть ... но их вроде и нету.

экономика растёт - они появляются ... падает исчезают.

Те же фьючерсы например ... и прочие спекулятивные бумаги.

|

|

|

Дата: 19 Ноя 2008 11:50:56

#

Как сильно упадет рубль, не знает никто

После долгого периода укрепления российского рубля по отношению к доллару США американская валюта весьма не вовремя решила "реабилитироваться" и буквально за считанные дни вернулась к уровню двухлетней давности. Теперь значительную часть россиян беспокоит животрепещущий вопрос: доколе? Доколе доллар еще будут расти в цене? Увы, эксперты не могут дать однозначного ответа.

По мнению главного аналитика банка "Траст", преподавателя ГУ ВШЭ Евгения Надоршина, точкой отсчета официального начала девальвации российского рубля можно считать события 11 ноября, когда неожиданно для биржевых игроков валютные торги вместо ожидаемого уровня в 30 руб. 40 коп. по отношению к бивалютной корзине (доллар и евро) открылись на уровне 30 руб. 70 копеек. "А вечером Центробанк соизволил сообщить, что он расширил валютный коридор симметрично в обе стороны на 30 копеек", – вспоминает Надоршин. Причем, как отмечают эксперты, границы этого коридора одному только ЦБ и известны, формально банк их нигде не публиковал, и дальнейшие планы финансового ведомства покрыты завесой тайны. Возможно, просто потому, что он и сам их толком не знает. Как отмечает профессор Российской экономической школы Олег Замулин, Центробанк испытывает сильное давление сверху и не может принимать самостоятельные решения. Между тем, хотя официально валютные курсы в России находятся в свободном плавании, де-факто это регулируемая система, поддерживаемая денежными интервенциями ЦБ. А посему прогнозировать поведение валют на российским рынке затруднительно. "Это не экономическое, а политическое решение", – резюмирует директор Банковского института ГУ ВШЭ, профессор Василий Солодков.

Единодушно признавая зависимость валютных курсов от непредсказуемой политики Центробанка, эксперты расходятся в прогнозах их возможного поведения вследствие чисто экономических причин. Так, Евгений Надоршин выражает надежду, что дальнейших шагов по девальвации со стороны ЦБ в этом году уже не будет, и ожидает снижения курса доллара к концу года до 26,5 руб., несмотря на то что соотношение доллара к евро будет 1,35. "Полагаю, массовый выход в доллар, который наблюдался на развивающихся и на многих развитых рынках, закончился, мы некоторое время в районе 25 - 27 рублей за доллар потанцуем, и американская валюта начнет слабеть, поскольку данные, поступающие из США, ничего хорошего не приносят", – рассуждает он. По оценке эксперта, высока вероятность того, что американскую экономику в реальном выражении ждет отрицательный рост в районе 5% в 2009-м и может быть даже в 2010 году. А при падении нефтяных цен до $30 - $40 за баррель в США возможен дефолт. И в этой ситуации девальвировать национальную валюту по отношению к валюте страны, которой грозит дефолт, – просто нонсенс.

Однако его оппоненты отмечают, что снижение курса рубля продиктовано не только политической волей денежных властей, но и объективными экономическими причинами. Рубль укреплялся благодаря вливанию в страну огромного количества валюты, по сути, через два канала: рост экспортных цен на сырье, а также за счет притока капитала. Сейчас эти бурные денежные потоки превратились в ручейки – нефть значительно подешевела, а приток капитала сменился оттоком. И поскольку валюта уже не поступает в страну в прежнем количестве, вполне логично ожидать ослабления рубля. "В этой ситуации, мне кажется, поддерживать рубль на прежнем уровне было бы безответственной политикой, – считает Олег Замулин. – Нужно позволить ему упасть так, как это диктуют экономические реалии. Я бы поддержал девальвацию на 10% - 20%, то есть, если рубль упадет до 30 - 33 рублей за доллар, это было бы правильным, и я бы не стал делать этот процесс излишне долгим".

Разделяет это мнение и Василий Солодков: "Если цены на энергоносители будут продолжать двигаться вниз, независимо от политической воли будет происходить естественным образом девальвация рубля". Он напоминает, что ситуация в европейской экономике не менее, а может быть даже более сложная, чем в американской. Но при этом экономика США более рыночная – там в меньшей степени защищены права потребителя, права работника, и в большей степени защищены права работодателя. В условиях кризиса подобная политика приводит к тому, что за счет снижения жизненного уровня населения экономика становится более конкурентоспособной и проще выходит из возникших проблем. Поэтому нас может ждать дальнейшее укрепление доллара.

Постоянный адрес статьи:

http://www.utro.ru/articles/2008/11/19/781947.shtml |

|

|

Дата: 19 Ноя 2008 11:52:38

#

Правда о кризисе

Дмитрий Медведев опасается, что Россия сполна хлебнет лиха

Вчера на выездном заседании Госсовета в Ижевске президент признал три факта, которые еще накануне отрицались чиновниками высшего уровня. Дмитрий Медведев заявил о наличии кризиса в России вообще, в ее реальном секторе в частности и об угрозе масштабной безработицы. Глава государства впервые озвучил общий размер антикризисной помощи — более 5 трлн руб. Однако эксперты прогнозируют, что на спасение экономики потребуется гораздо больше: правительственный план по поддержке реального сектора экономики по-прежнему не оценен.

До вчерашнего дня чиновники всех уровней говорили лишь о мировом финансовом кризисе с эпицентром в США, обвиняя во всех невзгодах американские власти. Именно в таком ключе было выдержано послание президента Федеральному собранию 5 ноября. О том, что «у нас кризиса нет», говорил и премьер Владимир Путин во время рабочей поездки в Новосибирск. При этом всеми спикерами неизменно отмечалось, что российская экономика «достаточно хорошо подготовлена к длительным внешним шокам». Однако в Ижевске Дмитрий Медведев «посмотрел правде в глаза». «Сегодня понятно, что кризис развивается, к сожалению, от финансовой сферы — это объективная вещь — к реальному сектору», — сказал он на пресс-конференции. По словам Дмитрия Медведева, «пока он еще только слегка затронул нашу промышленность, но убежден, что «кризис и дальше будет распространяться». «Каждая отрасль по-своему уязвима, — продолжал он. — Сказать, что кто-то в шоколаде и ему вообще денег не дадим, а у того-то полная беда, нельзя».

Ожидает президент и обострения ситуации с занятостью. «Эти проблемы могут обостряться. И работать здесь нужно консолидированно, вместе со всеми участниками трудовых отношений», — сказал Дмитрий Медведев. Он призвал регионы мониторить рынок труда, увеличивать финансирование программ занятости.

Президент напомнил, что еще 7 ноября правительство утвердило пакет антикризисных мер для реального сектора. План включает 55 задач, охватывающих основные отрасли экономики — начиная с банков и заканчивая сельским хозяйством, недвижимостью и малым бизнесом. Но при этом министры не называли затрат государства на выполнение этого плана. Вчера президент прояснил ситуацию: всего на стабилизационные мероприятия будет израсходовано около 5 трлн руб. «Но это тоже неокончательная цифра, масштабы текущих проблем, которые охватили мировую экономику, таковы, что нам может потребоваться принятие дополнительных решений, и они будут приняты», — признал Дмитрий Медведев.

По подсчетам аудиторской компании ФБК, государство не уложится в этот лимит. Только озвученные прямые финансовые затраты на поддержку ликвидности составили порядка 6 трлн руб. В эту сумму включены запланированные субсидированные кредиты (950 млрд руб.), свободные бюджетные средства, временно размещенные на депозитах коммерческих банков (1,514 трлн руб.), на рефинансирование внешних долгов компаний вливания (50 млрд долл.), средства на выкуп акций и корпоративных облигаций российских эмитентов (175 млрд руб.), на увеличение уставного капитала Агентства по страхованию вкладов (200 млрд руб.) и т.д. По данным ФБК, на сегодняшний день государство выделило половину этих средств — 2,8 млрд руб. Новый план действий на поддержку реального сектора потребует дополнительных денег, считают в ФБК. «Но правительство утвердило его без финансово-экономического обоснования», — говорит партнер ФБК Игорь Николаев. — Так, до сих пор остается неясным, сколько правительство собирается потратить и на что».

Расчеты Всемирного банка совпадают с данными российских экспертов (см. с. 2). Бюджетные затраты он оценивает на уровне 5,659 трлн руб., но тоже без учета новых мер. Правительственный план ВБ считает набором краткосрочных мер, «которые неясно определены». При этом зарубежные эксперты признают, что реализация этих мер «потребует дальнейшего ослабления денежно-кредитной и бюджетной политики». Только снижение экспортной таможенной пошлины на нефть приведет к выпадающим доходам бюджета в размере 140 млрд руб. «Внедрение же протекционистских и административных мер приведет к привилегированному положению отдельных участников рынка», — говорится в докладе ВБ. Речь идет о повышении импортных пошлин для машиностроения, сокращении тарифных квот на мясо птицы и свинины, субсидировании процентных ставок по кредитам большинства экспортеров.

По мнению большинства аналитиков, пик кризиса придется в России на следующий год. Признал это фактически и президент: «Не хотелось бы здесь векселей давать, но единственное, что могу сказать: здесь уж к бабке не ходи — следующий год будет очень трудным».

ЛЮДМИЛА НОВИКОВА

19.11.2008

|

|

|

Дата: 19 Ноя 2008 21:10:37

#

http://www.computerra.ru/vision/382540/

Либретто для кризиса

Автор: Сергей Голубицкий

Опубликовано 19 ноября 2008 года

О финансово-экономическом кризисе, охватившем нашу планету, пишут сегодня не почти все, а все без исключения. Пишут философы и литераторы, пишут ученые мужи и брокеры, пишут сантехники и домохозяйки (последние, слава богу, только в блогах!). Оно и понятно - о чем же еще писать, как не о насущном?

C этой насущности мне бы и хотелось начать собственное кризописание. Дело в том, что так называемый global economic meltdown осени 2008 года обладает одной любопытной характеристикой, которая проводит качественный водораздел между тем, что происходит на наших глазах, и тем, что запечатлелось в истории под именами "Биржевой паники 1907 года", "Великой Депрессии" и "Черного понедельника 1987 года". Водораздельная характеристика современного финансово-экономического кризиса называется виртуальностью в самом широком смысле слова.

Первый и самый очевидный знак этой виртуальности - в том, как она отражается на реальной, повседневной жизни граждан. Если на мгновение закрыть глаза на все существующие СМИ планеты и сделать вид, что ранее предпринятое зомбирование в одно ухо (глаз) вошло, из другого вышло, то окажется, что финансово-экономический кризис осени 2008 года в реальной, повседневной жизни не проявляется... никак! Все его реальные проявления складываются из:

истерических криков прессы и телевидения о том, что "все пропало", что "мир катится в тартарары", что спасения не будет никому и нигде;

театральных телодвижений государственных институтов, которые под дирижерскую палочку Великого Триумвирата (Федеральный Резерв США, Казначейство США, Конгресс и Сенат США) и в унисон предпринимаются повсеместно от Исландии до Японии: бирюльки со ставками банковских резервов, псевдонационализации так называемых системообразующих банков, координированные выкупы привилегированных акций страховых компаний, номинальное выделение из бюджета гигантских средств на преодоление кризиса кредитной ликвидности и заморозки ипотечных дефолтов на неопределенное время и на неопределенных условиях;

иррациональной обывательской паники на улицах, которая выражается в спорадических и ничем не оправданных runs1 на банки.

Можно возразить, что почти все описанные ужасы (за исключением разве что уникального вмешательства государственных структур в дела частного бизнеса) имели место и в 1907, и в 1929, и в 1987 годах. Есть, однако, маленькая, но существенная разница - сегодня эти ужасы существуют на голубом глазу, в типографской краске и воспаленных мозгах обывателей, а раньше - существовали на улице! Раньше можно было стать на мостовой Уолл-стрит и наблюдать, как живые и настоящие трейдеры, разорившись в одночасье, выбрасывались из окон величественного здания Нью-Йоркской фондовой биржи. Раньше можно было постоять на Таймс-сквер и полюбоваться шеренгами безработных в дорогих костюмах (остатки былой роскоши!) с табличкой на шее: "Согласен на любую работу!". Раньше можно было проехать по 66-й магистрали вдоль многомильных верениц автомашин, загруженных выше крыши домашним скарбом, оставшимся после конфискации банками жилища. Машин, транспортирующих своих хозяев на заработки в солнечную Калифорнию.

Сегодня подобных ужасов не наблюдается и - самое ценное! - наблюдаться не будет, потому что, повторюсь, финансово-экономический кризис осени 2008 года не является кризисом системным, а является кризисом виртуальным. Скажу больше: не просто виртуальным, а еще и сознательно инсценированным. В последнем обстоятельстве я уже не сомневаюсь ни грана, ибо суммарный вес доказательств давно перевалил критическую точку, которая отделяла врожденно конспирологический склад моего ума от сомнений трезвомыслия.

Как я уже сказал, "ужасы" - эти традиционные спутники биржевых катастроф - существуют сегодня виртуально и на бумаге: реальные экономические показатели, так называемые глобальные индикаторы рынка, страшно далеки от тех значений, которые принято считать кризисными: и уровень безработицы, и профильные индексы производительности экономики по отраслям, и банковские резервы, и - внимание!- реальное положение дел на рынке недвижимости - все, повторяю, свидетельствует о спаде, но никак не о финансово-экономической катастрофе. Той самой катастрофе, которая выражается в страшном и - опять внимание! - ничем, кроме иррациональной паники, не оправданном снижении котировок ценных бумаг на бирже.

Что касается биржи, то именно на ней виртуальность "ужасов" экономической катастрофы проявляется ярче всего. Так, общеизвестно, что индекс Доу-Джонса в период с 20 мая по настоящий день (24 октября) упал с 13 тысяч пунктов до 8300. То есть чуть ли не вдвое. О поведении российских индексов мы здесь говорить не будем, поскольку я всегда терпеливо доводил до читателей мысль о несуществовании понятия "Российская фондовая биржа" в принципе и по определению. Биржи нет, а есть кулуарный междусобойчик, эдакое казино для ограниченной кучки людей, знакомых друг с другом на уровне корефанского похлопывания по плечу. Не удивительно, что сегодня российская биржа вообще еще открыта только потому, что ее каждый день волевым решением государства закрывают, прерывая торги до новых распоряжений.

Так вот, индекс Доу-Джонса сложился почти пополам, однако незаметно, чтобы кто-то выпрыгивал из окошек и размазывался о мостовую Уолл-стрит. Скажу больше: если приглядеться к прямым видеорепортажам с торговой площадки NYSE, можно разглядеть на напряженных лицах специалистов, брокеров и трейдеров... нет, не ужас и отчаяние, а сосредоточенный азарт, энергию, так сказать, шального заработка! Глазки горят как у заведенных.

Еще бы трейдерским глазкам не гореть! О том, что индексы будут обваливаться по осени, знали - нисколько не побоюсь гиперболы - абсолютно все! По крайней мере - на торговых площадках. Знали и активно готовились. Полагаю, для читателей не секрет, что на бирже существует великое множество инструментов, которые позволяют зарабатывать на падении акций точно так же, как и на их росте ("короткие" продажи, "короткие" фьючерсы, put-опционы и прочие деривативы). А поскольку динамика биржевых обвалов развивается молниеносно, то и обогащение происходит молниеносно. Там, где на "длинной" позиции (то есть такой, где ставка делается на рост ценных бумаг) прибыль выходит за месяцы и годы, на "короткой" позиции (со ставкой на понижение) прибыль делается даже не за дни, а за считанные часы. Миллионнодолларовая прибыль. Миллиардодолларовая прибыль.

Вот вам и объяснение возбужденной радости, царящей среди торгового люда на биржевых площадках. Это в 30-е годы брокеры выпрыгивали из окошек, в 2008-м они затовариваются французским шампанским перед началом каждой торговой сессии.

Кто же тогда страдает от финансово-экономического кризиса? Я вам скажу кто: паевые и пенсионные фонды, которые в силу объективных причин и внутренней структуры не в состоянии своевременно и быстро реагировать на изменение биржевого климата. Последние две недели стало совершенно невозможно наблюдать без слез и - одновременно - смеха за избиением этих мамонтов на торговых площадках. Последние две недели паевые и пенсионные фонды планомерно ликвидируют свои портфели (проснулись!), вызывая тупыми и неуклюжими действиями еще больший обвал рынка. Все это происходит под хохот шустрой торговой публики, которая "коротит" рынок, убиваемый ПИФами, и зарабатывает на этом колоссальные состояния.

Что же все это значит? Только одно: весь финансово-экономический кризис осени 2008 года сводится к банальному и примитивному перераспределению собственности! Всё, больше ничего за этим кризисом не стоит! Характерно, что вышеописанные игры на биржевых площадках - не более чем остаточная морская рябь, которую уже давно породила некая гигантская волна. Самые большие деньги (триллионы долларов!) и самое колоссальное перераспределение прибыли состоялось именно на той самой гигантской волне, которую весной нынешнего года запустил Федеральный Резерв США, инициировав продажу за бесценок системообразующего инвестиционного дома Bear Stearns.

Второе цунами прокатилось в сентябре, когда целый ряд гигантских компаний (Lehman Brothers, Washington Mutual, AIG) сначала был искусственно обанкрочен, а затем - перепродан в нужные руки - разумеется, за бесценок. В общем и целом можно сказать, что вектор перераспределения прибыли, который мы наблюдаем сегодня в Соединенных Штатах Америки под кодовым названием "мировой финансово-экономический кризис", пролегает в давно и хорошо известном направлении: из Нового Света в Старый, в объятия так называемых "Старых европейских денег". О том, что такое "Старые европейские деньги", я писал неоднократно, поэтому не буду повторяться и отсылаю к статьям в "Бизнес-журнале" (начать можно хотя бы с истории голландской Ост-Индской компании - "VOC", "БЖ", декабрь 2006 г.).

Я сознательно выделил курсивом "искусственно обанкрочен" в предыдущем абзаце, поскольку именно эта фраза определяет специфику современного финансово-экономического кризиса и - главное! - объясняет его виртуальную природу. Со стороны может показаться, что у свалившегося в 2008 году как снег на голову кризиса банковской неликвидности должны быть какие-то объективные предпосылки. Какие-то причины, которые мы изучали в учебниках классической экономики. Так вот, спешу разочаровать экономически подкованных читателей: никаких - слышите, никаких! - объективных предпосылок для повальной череды банкротств американских банков (с которых, собственно, и начался весь пресловутый кризис) не существовало в природе!

Вы будете несказанно удивлены, когда узнаете: весь этот мерзкий макабр, все эти унизительные ликвидации крупнейшего в стране сберегательного банка Washington Mutual, народного любимца Wachovia, инвестиционных банков Bear Stearns и Lehman Brothers - все это было инициировано гениальной, хорошо продуманной трехходовкой, которую я опишу терминологией, заимствованной из искусства шпажного боя.

Шаг первый - feinte: обманное движение, выпад, назначение которого - замаскировать реальные намерения противника. Такой наживкой, на которую поймались практически все финансовые учреждения Америки, стал деривативный инструмент Credit Default Swap (CDS), с невиданной помпой раскрученный во второй половине 90-х годов. Каких только добрых слов о CDS не говорили ученые мужи, аналитики, журналисты и главный апологет диверсии - "Саваоф" Алан Гринcпен, тогдашний председатель Федерального Резерва и отец-демиург сегодняшнего "финансово-экономического кризиса": и "уникальное новое средство для повышения ликвидности на кредитном рынке", и "эффективный инструмент риск-менеджмента", и "волшебный сепаратор рисков", и "надежный источник дополнительного финансирования".

Не вдаваясь в технические подробности, скажу лишь, что CDS - это производная ценная бумага, которая служит для перераспределения риска по кредитным обязательствам в момент возможного дефолта по этим обязательствам (credit event). Иными словами, если происходит дефолт, скажем, по неким производным ценным бумагам, в основе которых лежит портфель ипотечных кредитов, то держатель CDS взыщет убытки с того, кому он ранее заплатил премию за эту CDS.

Важные слова из трех букв

Во избежание путаницы с производными ценными бумагами, лежащими в основе современного ипотечно-финансово-экономического кризиса, прилагаю небольшой вокабулярий:

CDO (Collateralized Debt Obligation) - многоуровневое долговое обязательство, обеспеченное залогом. CDO придумали в 1987 году великие спекулянты из ныне усопшей конторы Drexel Burnham Lambert. Инвестиционный дом Bear Stearns первым перенес CDO на ипотечные кредиты subprime. Помимо CDO существует еще с дюжину аналогичных деривативов, которые паразитируют на ипотеке. Именно этих деривативов и выписано сегодня на рынке на сумму от 6 до 9 триллионов долларов.

CDS (Credit Default Swap) - производная ценная бумага, согласно которой покупатель выплачивает продавцу определенную премию за то, что последний берет на себя кредитные риски эмитента или любого другого долгового обязательства. Продавец не выполняет никаких выплат до тех пор, пока не возникает так называемый credit event, кредитная ситуация - дефолт, банкротство либо реструктуризация подлежащего актива. Иными словами, CDS - это аналог страхового полиса, с той разницей, что в отличие от полиса CDS изначально обладает всеми признаками ценной бумаги и может продаваться на рынке, перепродаваться и т. п. В основе сегодняшнего финансового кризиса лежат CDS, выписанные на CDO, - деривативы, которые использовали в качестве подлежащего актива ипотечные закладные. Объем CDS в США - 16 триллионов долларов, во всем мире - 58 триллионов.

Не догадываетесь, что все это значит? Сейчас поясню: в настоящий момент суммарный рынок производных ценных бумаг, основанных на ипотечных кредитах (CDO и аналоги), оценивается в 6–9 триллионов долларов. Именно на покрытие вероятных дефолтов по какой-то части этих ценных бумаг Конгресс США выделил в сентябре, согласно "плану Полсона", 700 миллиардов долларов. Так вот: а CDS выписано на сумму в 16,4 триллиона. Это только в США! А во всем мире - на 58 триллионов. Для сравнения: национальный продукт США в 2007 году составил 13,8 триллиона, а во всем мире - 54,3 триллиона.

Как видите, CDS на рынке США больше, чем НВП США, а CDS в мире - больше, чем суммарный НВП всех стран мира. И теперь самое веселое: знаете, когда наступает credit event по CDS, то есть момент, когда должны поступать платежи по этим обязательствам?! Уже догадались: аккурат тогда, когда произойдет дефолт по ипотечным кредитам! А поскольку этот дефолт как раз сейчас и разворачивается полным ходом, то |

|

|

Дата: 19 Ноя 2008 21:11:43

#

Как видите, CDS на рынке США больше, чем НВП США, а CDS в мире - больше, чем суммарный НВП всех стран мира. И теперь самое веселое: знаете, когда наступает credit event по CDS, то есть момент, когда должны поступать платежи по этим обязательствам?! Уже догадались: аккурат тогда, когда произойдет дефолт по ипотечным кредитам! А поскольку этот дефолт как раз сейчас и разворачивается полным ходом, то платежи по CDS составляют львиную и - главное! - скрытую долю всех задолженностей финансовых учреждений банков мира! Обратите внимание: не дефолты несчастных покупателей домов, которые не в состоянии платить банкам по ипотечным кредитам, определяют кризисное состояние мировой экономики, а долги банков по CDS, которые эти банки понавыписывали в немереных количествах за последние десять лет!

Скажите теперь, дорогие читатели, много вы слышали про CDS в мировой прессе? То-то и оно. Отсылаю технически продвинутых и особо дотошных читателей к моей специализированной статье по CDS в "Бизнес-журнале", а сам перехожу ко второму шпажному выпаду Великой Трехходовки, которая удивила сегодня мир.

Итак, шаг второй - coup de mort: смертельный удар, который был нанесен финансовым учреждениям... Даже не знаю, кого тут назвать в роли виновника... Федеральным Резервом? Администрацией Буша? Дело в том, что coup de mort технически был исполнен мелкой сошкой - "моя хата с краю, ничего не знаю" по имени Совет по стандартам финансового учета (Financial Accounting Standards Board, FASB), который осенью 2007 года неожиданным предписанием FAS 157 обязал банки вести учет производных финансовых активов, находящихся на балансе, не по затратам на их приобретение и не по модельной стоимости, а по стоимости рыночной (marking-to-the-market).

Поскольку на момент принятия FAS 157 рыночная стоимость гигантских активов в форме производных ценных бумаг на основе ипотечных кредитов, находящихся на балансе банков, стремительно двигалась в сторону нуля, то и баланс этих банков по квартальным отчетам, начиная с 2008 года, мгновенно ушел в катастрофический минус. Тот самый, который позволил еще вчера здоровые и цветущие учреждения формально причислить к банкротам. Вот тут-то и был нанесен третий - заключительный - выпад клинком.

Coup de grace: удар, которым добивают раненого, чтобы прекратить его страдания. Первым таким ударом явилась продажа в марте 2008 года Bear Stearns JP Morgan Chase, вторым - сентябрьское перераспределение собственности в Lehman Brothers, Merill Lynch, Washington Mutual, AIG, а также провалившаяся попытка подарить банк Wachovia Citigroup.

Все подробности, связанные с конкретными сделками, а также детальный анализ CDS и FAS 157 читатели найдут в доброй дюжине моих статей, которые, начиная с сентября, постоянно публикуются в "Бизнес-журнале". До читателей же "Компьютерры", далеких от финансовых хобби, мне хочется донести лишь две заключительные мысли.

Мысль первая: поскольку текущий "финансово-экономический кризис" являет собой не более чем виртуальное перераспределение прибыли, можно надеяться, что последствия этого "кризиса" по своей нагрузке на рядовых граждан не пойдут ни в какое сравнение с последствиями настоящих экономических потрясений, каковыми стали, к примеру, Великая Депрессия и "Черный понедельник" 1987 года.

Мысль вторая: изложенное выше - не более чем авторское видение событий, что явствует уже из самого названия: "Либретто для кризиса". Либретто - оно либретто и есть, то есть сценарий, но никак не объективно-научное ковыряние прозектора в теле отдавшего богу душу пациента. Если по каким-то причинам демиурги описанных выше событий сочтут нужным после успешного перераспределения капиталов еще и задать жару несчастным обывателям, превратив виртуальный гешефт в реальную катастрофу, меня, чур, в том не винить! В конце концов - на то они и демиурги, чтобы поступать как бог на душу положит!

1. Bank Run - паническое изъятие депозитов вкладчиками банка [вернуться]

Из еженедельника "Компьютерра" № 42

|

|

|

Дата: 25 Ноя 2008 17:55:48 · Поправил: GNOM

#

Оптимистичные настроения на мировых фондовых рынках приостановили рост курса доллара. Во вторник американская валюта упала к рублю на 27 копеек. Спрос на «защитные» доллары несколько поутих, что позволило участникам рынка зафиксировать прибыль по продолларовым позициям, говорят аналитики. Эта тенденция может сохранится до конца недели. Однако не исключено, что в пятницу «американец» снова двинется вверх.

Средневзвешенный курс доллара США к российскому рублю со сроком расчетами tomorrow на торгах ETC ММВБ по состоянию на 11:30 мск, на основе которого происходит процесс курсообразования доллара на следующий день, понизился на 27 копеек и составил 27,3913 рубля, передает ИА «Финмаркет».

По сравнению с предыдущими торгами средневзвешенный курс евро по итогам единой торговой сессии повысился на 32,82 коп., составив 35,1868 рубля.

Стоимость бивалютной корзины по сравнению с понедельником не изменилась и составила 30,90 рубля.

Во вторник на рынке forex доллар падает к иене в ожидании американской статистики, которая, как прогнозируют экономисты, покажет углубление рецессии в самой большой экономике мира. Стоимость доллара снизилась к 8:53 мск во вторник до 96,24 иены по сравнению с 97,34 иены в Нью-Йорке вечером в понедельник.

Евро на 8:53 мск во вторник стоил 1,2853 доллара против 1,2953 долл. на конец предыдущего торгового дня в Нью-Йорке. Курс евро к японской нацвалюте ослабел к этому времени до 123,83 иены против 126,08 в понедельник. продолжение здесь |

|

|

Дата: 26 Ноя 2008 13:05:12

#

http://www.rbcdaily.ru/2008/11/26/focus/392024

Доллар скоро рухнет

Инвесторам советуют выходить из американской валюты

Американский инвестор Джим Роджерс, возглавляющий сингапурский фонд Rogers Holdings, предсказывает скорую девальвацию доллара, причем в этом якобы заинтересована администрация новоизбранного президента США Барака Обамы. В своем заявлении г-н Рождерс ссылается на источники в Вашингтоне, которые утверждают, будто Минфин США намерен сменить валютную политику, ослабив доллар.

Капитал для фонда Rogers Holdings г-н Роджерс начал копить еще в 1970 году, основав вместе с известным валютным спекулянтом Джорджем Соросом инвестфонд Quantum, портфель которого за десятилетие вырос на 4200%.

По словам Джима Роджерса, намерения у американских властей благие: повысить конкурентоспособность экономики. «Они полагают, что если снизить стоимость ваших денег, то это сделает вас более конкурентоспособным, что никогда в истории в долгосрочной перспективе не работало, — утверждает г-н Роджерс. — Доллар будет девальвирован и потеряет статус мировой резервной валюты». Джим Роджерс советует не терять времени даром и предлагает следовать его путем: по прогнозам, уже после Нового года можно начинать не спеша переводить средства в дорожающее сырье и сельхозпродукцию.

С июля доллар вырос по отношению к 15 из 16 наиболее торгуемых валют, подешевев только против иены. Г-н Роджерс советует перераспределить часть средств, настаивая, что японская валюта как защита от обесценивания доллара также выглядит перспективно. «Если бы я делал это сегодня, то я покупал бы иены», — порекомендовал Джим Роджерс.

Эксперты считают, что предположения г-на Роджерса небезосновательны. Рост американской валюты будет продолжаться, однако давать прогнозы дальше зимы затруднительно. «Мы ожидаем повышения курса доллара в ближайшие два месяца, — сказала РБК daily валютный стратег Commerzbank Антже Преске. — Ожидается, что скоро будет виден первый свет в конце кризисного туннеля и американская экономика начнет возрождаться. Одновременно вырастет риск разворота доллара и начала его обратного движения».

Благодаря усилиям властей США доллар набрал достаточно инерции для продолжения движения вверх. Однако, по мнению аналитиков, этой энергии хватит до начала следующего года, когда курс начнет снижаться. Опасаясь девальвации, Джим Роджерс уподобился руководителям сырьевых инвестфондов и приготовился поставить на золото и нефть: еще в апреле 2006 года он сумел предсказать, что за баррель будут давать более 100 долл., а унция золота преодолеет отметку в 1 тыс. долл.

РОМАН КИРИЛЛОВ

26.11.2008 |

|

|

Дата: 26 Ноя 2008 13:18:45

#

|

|

|

Дата: 18 Мар 2009 23:00:17

#

Однако, по мнению аналитиков, этой энергии хватит до начала следующего года, когда курс начнет снижаться.

Вот он и начал падать 18.03 на 22:47 евро стоит $1,3452 http://rosfincom.ru/[/i]

Народ не плохо развели |

|

|

Дата: 18 Мар 2009 23:19:50

#

GNOM

Да посмотрим. Но все эти скачки неизвестно куда подтверждают мою мысль о том, что туча народу думает, что разбирается в экономике, а, на самом деле, пудрит нам мозги и заговаривает зубы.

Эти недоучки - планктон, создающий туман вокруг большой и толстой рыбы, которая хочет все захавать.

Рыба то знает, кого она будет через минуту жрать. В отличие от жертвы.

|

|

|

Дата: 19 Мар 2009 11:37:32

#

Средневзвешенный курс доллара США на открытие в 10:00 мск ЕТС today - 34,0425 руб./долл.

|

|

|

Дата: 19 Мар 2009 11:38:14

#

Российские эксперты не ожидают дальнейшего укрепления рубля, поскольку обменный курс уже достаточно сильно приблизился к тому уровню, вблизи которого возможны интервенции со стороны ЦБ РФ. "Банк России сохраняет ставки на высоком уровне в целях предотвращения оттока капитала и поддержки рубля. Хотя такая политика потенциально может угрожать стабильности банковской системы и препятствовать восстановлению экономики, определенный позитив видится в том, что можно не особенно опасаться инфляционных последствий монетизации дефицита бюджета", - подчеркнул аналитик ФК "Открытие" Данила Левченко. Не исключено, тем не менее, что ближе к 20-м числам марта курс рубля поднимется еще выше. Напомним, что в конце I квартала с.г. в РФ будут проходить выплаты одной трети НДС за IV квартал 2008г., а также уплата акцизов и налога на добычу полезных ископаемых.

|

|

|

Дата: 19 Мар 2009 15:22:36

#

Доллар продолжает падение к евро на 15:20 19.03.09 уже 1.367

|

|

|

Дата: 19 Мар 2009 19:49:40

#

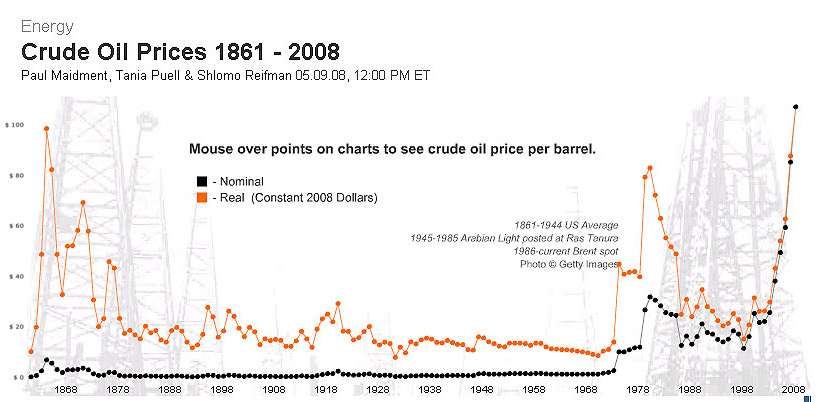

А вот график цены на нефть с 1861 года по 2008 год.

|

|

|

Дата: 20 Мар 2009 11:43:34

#

Последний пик на цены на нефть, последний скачек, недадим буржуем навара все переходим на конных транспорт, будем на лошадках ездить как в 1868 году. Россия боьлшая, сена на всех хватит.

:-)

|

|

|

Дата: 20 Мар 2009 19:03:07 · Поправил: урал

#

Море напечатанных баксов отрыгнётся через какое-то время повышением цены на нефть.

|

|

|

Дата: 21 Мар 2009 00:03:07

#

Море напечатанных баксов отрыгнётся через какое-то время повышением цены на нефть.

для сша это как раз таки и неплохо: связать денежную массу дорогой нефтью,логика проста чем дороже стоит нефть тем меньше денег на рынке. Ибо расчеты за нефть идут в долларах. А вот если вдруг кто-то из нефтеэкспортеров перестанет торговать за доллары тогда наступит маленький бум. Но нестоит забывать мнение экспертов рбк, что у сша есть для шантажа нефтянной люфт в 1млн бареллей/сутки,да это та самая неучтенная нефть из ирака :).

|

|

|

Дата: 25 Мар 2009 00:27:22

#

zeol

да-да, связали баксы дорогой нефтью, держите карман шире. Все те, кто продают нефть, они видимо баксы в стабфонды складывают, как мы :)

|

|

|

Дата: 16 Дек 2014 13:06:38

#

Интересно , почему эта тема умерла? Видно, все зарплату в долларах получают?А ведь прогнозы не утешительные на будущий год.

|

|

|

Дата: 16 Дек 2014 13:48:02

#

Ку да уж не утешительный, он уже давно не утешительный, ждем 6-12 месяцев пока нефть не повыситься. Американцы "красавы"

все могут.

|

|

|

Дата: 16 Дек 2014 14:21:49

#

Nabludatel

Ку да уж не утешительный, он уже давно не утешительный, ждем 6-12 месяцев пока нефть не повыситься. Американцы "красавы"

все могут.

Извините а почему собственно и зачем вы этого ждете??

|

|

|

Дата: 16 Дек 2014 14:23:54 · Поправил: Статик (16 Дек 2014 14:26:59)

#

|

|

|

Дата: 16 Дек 2014 14:24:21

#

ez9ra9

ждем 6-12 месяцев пока нефть не повыситься ?

|

|

|

Дата: 16 Дек 2014 14:26:15

#

Статик

Краткое содержание - виноваты все, кроме я

Вы заблуждаетесь.

|

|

|

Дата: 16 Дек 2014 14:27:54

#

Вы заблуждаетесь.

Спасибо, я уже поправил.

|

|

|

Дата: 16 Дек 2014 14:30:25

#

73 рубля за доллара, 92 рублей за евро, прелестно

|

Реклама

Google |

|